企业经营能力分析

偿债能力分析

短期偿债能力

- 流动比率 = 流动资产 / 流动负债

能够反应企业在一年内的偿债能力的强弱,越大表示企业具有更强的偿债能力

- 速动比率 = (流动资产 - 存货) / 流动负债

剔除了企业中不好变现的存货资产,相对于流动比率能更好的反映企业的偿债能力,越大表明偿债能力强

INFO

假设流动比率为k1,速动比率为k2,已知流动资产为x,求存货的表达式为:

已知流动性负债为y,则求存货的表达式为:

长期偿债能力

- 总负债比率=(总资产-总权益)/总资产

比率越大表明企业在清算时,债权人遭受的损失越大

- 负债权益比=总负债/总权益

- 权益乘数=总资产/总权益=1+负债权益比

- 利息倍数=EBIT/利息

- 现金对利息的保障倍数(现金覆盖率)=EBITDA/利息

EBITDA=EBIT+摊销+折旧

摊销:指无形资产的折损,例如:专利、商标等

折旧:指固定资产的折损,例如厂房、机器设备等

资产运用能力指标

- 存货周转率=产品销售成本/存货

周转率高表示存货的管理效率高,较低则表示存货管理不良,资金占用大,减弱资产的流动性。

周转天数=365/存货周转率

当然也并不是周转天数越小越好,存货过多会浪费资金,存货较少则无法满足流转需要

- 应收账款周转率=销售额/应收账款

这里假设所有的销售额都是通过赊销实现的,反映了企业资金周转状况和信用政策的宽严程度。

- 应收账款周转率低,说明企业有大量资金被客户占用,导致自身资金周转困难,可能要从银行大量融资,背负沉重债务;

- 应收账款周转率过高,说明企业的信用政策可能太紧,致使企业应收账款很低,在一定程度上可能会影响销售。

应收账款的周转天数=365/应收账款的周转率

- 应付账款周转率=产品销售成本/应付账款

应付账款的周转天数=365/应付账款的周转率

- 总资产的周转率=销售额/总资产

资本密集度=总资产/销售额

固定资产周转率=销售额/固定资产

净营运资本周转率=销售额/净营运资本

盈利指标

- 销售利润率=净利润/销售额

- EBITDA利润率=EBITDA/销售额

- 资产收益率(ROA)=净利润/总资产

return on assets,衡量每一元资产带来的利润

- 权益收益率 (ROE)=净利润/总权益

return on equity,衡量一年来股东的回报率

市场价值的度量指标

- 每股收益(EPS)=净利润/发行在外的股份数

earnings per share

- 市盈率(PE)=每股价格/每股收益

price to earning,市盈率衡量投资者对每股利润的意愿支付额,该比率越高,说明投资者越看好该企业的前景。利润很低的公司也可能会有很高的市盈率,应注意区分。

市净率=每股价格/每股资产

市值面值比=每股市场价值/每股账面价值

该指标大于1说明总体上公司成功地为股东创造了价值。

股票市值=每股价格*发行在外的股份数

企业价值(EV)=股票市值+附息债务市场价值-现金

企业价值乘数=EV/EBITDA

该指标能从整体上估计公司的业务价值、不直接受资本结构、税收或资本支出的影响。与市盈率相似,公司的成长机会越大,其企业价值乘数也会越大。

杜邦恒等式

ROE

=净利润/总权益

=(净利润/资产)x(资产/总权益)

=ROAx权益乘数=ROAX(1+负债权益比)

=(净利润/销售额)x(销售额/资产)×(资产/总权益)

=销售利润率×总资产周转率×权益乘数

将ROE分为三部分:净利润率、总资产周转率、财务杠杆

融资与增长

- 外部融资需要量

=增加的经营资产-增加的经营负债-可动用的金融资产-留存收益增加

=(经营营运资本增加+净经营性长期资产的增加)-可动用的金融资产-留存收益增加

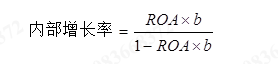

- 内部融资增长率

指在没有外部融资的条件下,公司内部可能实现的最大增长率

- ROA:资产收益率

- b:留存利率,利润再投资率

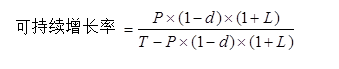

- 可持续增长率

- T为总资产对销售额的比率(资产需要率)

- P为销售净利润率

- d为股利支付率

- L为负债权益比

指公司在保持固定的负债权益比,同时没有外部权益筹资的情况下所能达到的最大增长率

同时也可通过该公式计算:

可持续增长率=留存比率ROE/(1-留存比率ROE)